Mitt Romney, il capofila repubblicano per le presidenziali americane, paga il 15% di tasse sui proventi finanziari di un patrimonio personale di circa 200 milioni di dollari. La notizia ha scatenato le polemiche dei pretendenti repubblicani e aperto un nuovo fronte di battaglia per la campagna di Obama. La verità è che in Italia il private equity fund di Mitt verserebbe ancora meno, un secco il 12,5%. Per capire perché e di cosa si tratti facciamo un passo indietro.

I private equity sono fondi finanziati solitamente da investitori cosiddetti istituzionali (per es. i fondi pensione o le assicurazioni) che comprano quote di società (equities) non quotate in borsa (private) per restrutturarle e rivenderle ad un prezzo più alto. Soliramente si tratta di aziende pesantemente indebitate o in difficoltà. Le operazioni di acquisizione sono finanziate non oltre il 40% dal capitale proprio del fondo, mentre il restante 60% (spesso anche di più) viene preso a prestito da una banca d’investimenti. In sostanza il fondo compra a debito contando sul fatto che il rendimento degli asset acquisiti sarà più alto del tasso d’interesse del capitale preso in prestito. I fondi organizzano delle partnership con società di consulenza (private equity partnership) in cui gli investitori mettono il capitale e i manager (partner) lo gestiscono in quasi completa autonomia. La parte del capitale contribuita dai partner è minima – di norma attorno al 2% – soprattutto se paragonata alla ripartizione dei profitti: 80% al fondo e 20% ai partners. C’è un ma, ovviamente. I partner ricevono il loro 20%, il cosiddetto carried interest – solo quando i profitti del fondo superano la soglia minima dell’8% annuo.

Questo modello non è nuovo ma ha visto passare il suo giro d’affari da 100 a oltre 680 miliardi di dollari annui tra il 2003 e il 2008, per crollare attorno ai 250 miliardi annui tra 2009 e 2011. Questo è il “capitalismo di Mitt” e il mondo di Bain Capital: una nuova generazione manager che non si accontenta più della classica attività consulenza esterna in cui si suggerisce al cliente un nuovo business plan, ma compra direttamente le imprese per rimodellarle e rivenderle. Il che ovviamente rende molto di più.

Ci sono però dei rischi strutturali: il primo è che i partners sono incentivati a rendere redditizio il fondo sul lungo periodo, ma le aziende che acquisiscono no. Al fondo interessa il valore di breve periodo degli asset aziendali che possono essere ristrutturati e rivenduti, non la produttività di lungo periodo dell’azienda. Il secondo problema è che i partners possono contare su enormi ritorni a fronte di un relativamente basso capitale di rischio personale, e di una tassazione assolutamente favorevole.

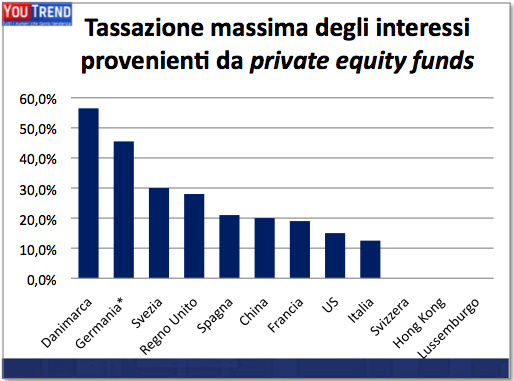

Fino a ieri carried interests (i proventi dei private equities e degli hedge funds) sono stati tassati come un qualsiasi altro prodotto finanziario; in Italia pagano all’incirca quanto un titolo di stato. Che la situazione sia diventata insostenibile è ormai chiaro agli stessi investitori istituzionali e ai manager impiegati in altri settori che sui compensi devono pagare le tasse sul reddito o sui bonus, che sono molto più alte. Negli Stati Uniti Barack Obama ha lanciato una proposta per raddoppiare la tassazione su questi proventi portandola al 30% entro il 2013, incontrando l’opposizione ma anche l’imbarazzo di molti repubblicani. L’Inghilterra già nel 2007 alzò l’aliquota più alta dal 18% a 28%, comunque ben al di sotto della massima aliquota sul reddito che tocca il 50%. Anche Danimarca e Svezia stanno discutendo un rialzo. In Germania si paga il 45% sui carried interest ma la tassazione si applica solo sul 60% dell’imponibile, uno sconto che quattro governi regionali si accingono a cancellare.

Ci saranno risultati? Se la paura è che semplicemente che i manager tra i meglio pagati al mondo si trasferiscano tutti in Svizzera o ad Hong Kong dove i carried interest non sono tassati, l’esperienza sembra indicare il contrario. Non si è visto nessun esodo dalla City londinese negli ultimi cinque anni e la realtà è che la tassazione è solo uno dei fattori che spingono un’azienda a rilocalizzarsi – infrastrutture, accesso ai servizi e know how sono altrettanto se non più importanti e spesso difficilmente trasferibili. In questo campo la Francia ha aliquote più basse ma nessuno si è trasferito a Parigi. I supermanager potrebbero cambiare settore, ma per andare dove? I private equity offrono ai manager aspettative di guadagno impensabili nella consulenza manageriale.

Il rischio è piuttosto un altro. Nel breve periodo anche tasse più alte porterebbero poco contante nelle casse degli stati. Le aziende acquisite dai private equity funds crescono poco o non crescono affatto, e molti fondi nel 2011 hanno registrato profitti sotto la soglia dell’8%. Ci sarebbe quindi poco da tassare. Bain & Co. stima che due terzi dei fondi creati tra il 2004 e il 2008 non sono riusciti a rivendere le aziende che avevano acquisito perché il loro valore è cresciuto “soltanto” del 50%. Una vera miseria, per i padroni dell’universo.

Commenta